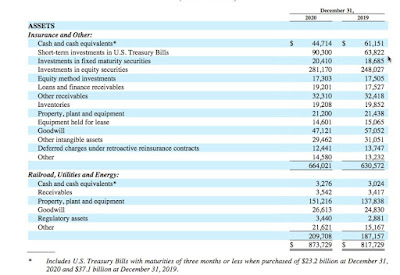

Setelah sekian lama dorman dan momen tahun baru 2026, hal yang cukup pas untuk menulis kembali perihal kinerja investasi saham pribadi di BEI. Perhitungan kinerja investasi saham dilakukan dengan metode seperti Reksadana (mulai dari indeks 1000) mengikuti yang dijelaskan di Bolasalju, dimana juga mempertimbangkan multiple account sekuritas.

Perhitungan basis tahun dimulai dari 2021, meskipun saya

sudah mulai belajar investasi dan punya akun sekuritas yang pertama di sekitar tahun 2009. Hal itu murni

karena sebelumnya belum paham bagaimana menghitung kinerja investasi saham

yang ‘relatif tepat’, dengan mempertimbangan dana masuk/keluar, beberapa akun

sekuritas dan perhitungan tahun berjalan (YTD: Year-to-Date atau ITD: Inception-to-Date).

Hasilnya seperti pada gambar di bawah, secara keseluruhan:

- IHSG secara tahunan 2025 tumbuh 22.13%, sebuah pencapaian

yang bagus meskipun banyak dipengaruhi oleh saham-saham tertentu yang

dibuktikan dengan indeks LQ45 yang hanya tumbuh 2.45% saja.

- Sejak 1 Januari 2021 hingga 31 Desember 2025 (5 tahun),

IHSG tumbuh secara kumulatif total sebesar 44.62%, sedangkan LQ45 malah turun

-9.45%. Secara CAGR atau kumulatif per tahun, selama 5 tahun IHSG menghasilkan kinerja majemuk (CAGR) 7.66% per tahun sedangkan LQ45 malah menghasilkan CAGR -1.97%

per tahun.

Alhamdulillah.. dalam periode yang sama, investasi pribadi menghasilkan kinerja total 64.74% atau CAGR 10.50% per tahun. Untuk 2025, investasi pribadi memberikan 28.80%.

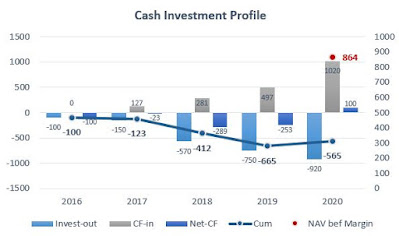

Investasi pribadi dibagi dalam 4 akun sekuritas sesuai

profil di bawah. Kenapa sampai sebanyak itu? Ide awalnya setiap akun punya

tujuan dan cara eksekusi berbeda, meskipun akhirnya tidak selalu konsisten

dalam prakteknya 😊

Sehingga bisa disimpulkan bahwa investasi pribadi baik kinerja total, CAGR dan tahunan 2025 lebih tinggi dibandinkan IHSG apalagi LQ45. Meskipun di tahun 2021 dan 2023, kinerja pribadi secara tahunan lebih rendah dibanding IHSG.

Mungkin salah satu pembeda Adalah bahwa kinerja pribadi secara

otomatis sudah memperhitungkan dividen yang diterima, sedangkan di IHSG ketika sebuah

emiten memberikan dividen maka harga saham nya biasanya turun pada cum-date

sesuai dengan nilai dividen per saham nya. Meskipun kemudian harga saham bisa “recovery”

atau tetap turun sesuai dengan kinerja emiten itu sendiri.

Terkait dividen, berikut profil dividen yang diterima sepanjang 2025 (lumayan buat ayem-ayem😊).

Secara peningkatan nilai aset, terdapat kenaikan nilai investasi

saham dari awal 2021 sampai akhir 2025 (termasuk penambahan/penarikan dana, unrealized

loss/profit, dan dividen diterima) sebesar lebih dari 5x lipat. Dimana IHSG

sendiri, terjadi kenaikan market cap dari 31 Desember 2020 sebesar Rp 6,586.99 Triliun

(IHSG 6,090.70) menjadi sekitar Rp 16,000 T di akhir 2025 (IHSG 8,646.94).

Tentu tantangan selanjutnya untuk menjaga konsistensi kinerja investasi saham selama 5 tahun kebelakang ke nilai investasi yang saat ini sudah lebih besar

dibanding 5 tahun lalu untuk terus bertumbuh.

Bismillah.. Semangat! 😊

![[ blog of mine ]](https://blogger.googleusercontent.com/img/b/R29vZ2xl/AVvXsEjGbEjE-4gO5g7lNz5xCNx4DBrhwST6FXUiGdZYKDCniwljveKLJ5v_0jggj-8L_LVh1rxveS9yzgimz0YJoTPT0MxOzjn-5yq-z-FQgftLgJ7Q-6RPVzQeQXGLQuKeeDmV8L453g/s830/trianshadow.jpg)